Jede Geschichte über „Buy now, pay later“ muss eigentlich mit dem Hashtag #Klarnaschulden anfangen. Er trendet seit gut einem Jahr immer wieder in den sozialen Medien. Da gibt es Leute, etwa auf TikTok, die sich damit brüsten, wie viele Schulden sie bei Anbietern für Ratenzahlungen haben. Eine Userin, Leari Cheri heißt sie, steht in einem dieser Videos vor einer im Hintergrund eingeblendeten Rechnung. „Ich mach’s ganz kurz: Wenn man Klarna so dumm nutzt wie ich, dann kann Klarna schnell so aussehen“, sagt sie in die Kamera. Dann zeigt sie auf die Zahl auf der Rechnung: 5859,01 Euro Schulden habe sie bei dem Zahlungsdienstleister. Sie lächelt dabei, schaut unschuldig, im Hintergrund läuft dudelige Musik.

Das schwedische Unternehmen Klarna ist wohl einer der bekanntesten Player, wenn es um „Buy now, pay later“ (BNPL) geht. BNPL ist erst mal nicht mehr als eine relativ neue Art, um beim Onlineshopping zu bezahlen. Viele E-Commerce-Seiten bieten Klarna beim Check-out an. Klarna wiederum erlaubt Kund*innen dann zwischen einer von drei Zahlungsmethoden auszuwählen. Und eine davon ist, dass man sein Produkt in Raten abbezahlt. Anstatt den ausstehenden Betrag sofort auf den Tisch legen zu müssen, hat man eben etwas länger Zeit. Anstatt der üblichen 14 Tage kann man sich dann 24 Monate Zeit lassen.

„Buy now, pay later“ ist beliebteste Zahlungsmethode in den USA

Es ist ein gigantischer Markt, in dem Unternehmen wie Klarna, PayPal, Affirm oder AfterPay unterwegs sind. „Jetzt kaufen, später zahlen“ ist in der Pandemie eingeschlagen wie eine Bombe: 120 Milliarden Dollar wurden laut Statista damit im Jahr 2021 umgesetzt. In diesem Jahr sollen es bereits 214 Milliarden Dollar sein. Eine Steigerung von 78 Prozent. Und ein Ende dieser Entwicklung ist nicht in Sicht. Triebkraft hat das Phänomen vor allem in den USA entwickelt. Allerdings: Auch hier wird immer noch am liebsten mit Kreditkarte gezahlt. In Deutschland sieht die Sache etwas anders aus. Auch wenn man sagen kann, dass BNPL bekannter wird, die meisten Menschen zahlen am liebsten auf Rechnung. Dienste wie PayPal wuchsen in der Pandemie, weil ohnehin mehr Käufe online abgewickelt worden sind, zeigt eine Studie des Retail Institutes. BNPL wird vor allem von jungen Menschen genutzt. Die Zahlungsdienstleister gehen dabei für die Händler in Vorkasse und holen sich das Geld dann von den Kund*innen zurück. Für die ist das hauptsächlich bequem, geht schnell – und irgendwie ist Klarna auch cool.

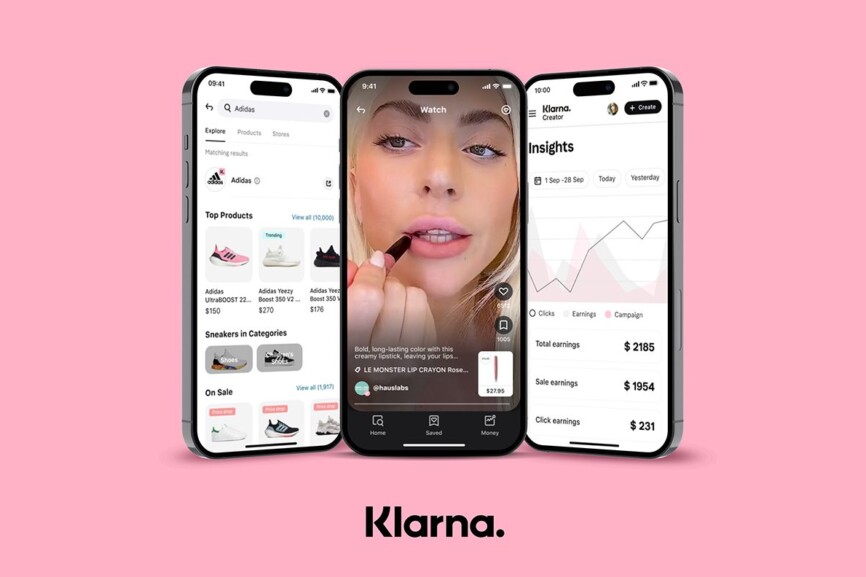

Gerade das ist etwas, das sich niemand hätte träumen lassen. Bezahlen gilt als sexy? Das Unternehmen tut wirklich alles dafür, um nicht als eines wahrgenommen zu werden: als eine Bank. Es wirbt mit Snoop Dogg und mit Lady Gaga. Bei Klarna wird geduzt, es wird gegendert, alles sieht fluffig aus, wolkig und sanftrosa. Passgenaue Zielgruppenansprache eben.

Das erfolgreiche Marketing kann Kund*innen darüber hinwegtäuschen, dass es sich bei dem schicken Slogan eben doch um eine Ratenzahlung handelt – und vor allem um einen Kredit. Und auch wenn der ganze Prozess um die Kaufabwicklung für unerfahrene Käufer*innen vielleicht etwas unverbindlich wirkt, kann das Ganze ziemlich handfeste Auswirkungen haben.

Das Spannungsverhältnis hinter BNPL zeigt sich vor allem darin, wie Expert*innen und Verbraucherschützer*innen auf das Angebot reagieren. Ihre Kritik: Zeigt nicht der Social-Media-Trend ziemlich eindeutig, wie BNPL Menschen in die Schuldenfalle locken kann? Und bestätigen Zahlen aus den USA nicht, dass die Amerikaner*innen BNPL zwar nutzen, den Anbietern aber nicht vertrauen? 70 Prozent der amerikanischen BNPL-User*innen würden sich den Service lieber von ihrer eigenen Bank wünschen. Die kennen sie, dort wissen sie, worauf sie sich einlassen.

Und wie sieht das eigentlich in Deutschland aus, wartet auf BNPL-Nutzer*innen zwangsläufig ein Eintrag im Schufa-Register? Fragt man bei Verbraucherschützer Sascha Straub von der Verbraucherzentrale in München nach, sagt der, dass sich hinter BNPL erst mal keine Katastrophe verberge. Man stößt dort aber auch auf eine gewisse Unsicherheit. Denn so richtig weiß man gar nicht, wer diesen Service überhaupt nutzt. „Hauptsächlich junge Leute“, sagt Straub. Dieses Urteil ergebe sich aber auch hauptsächlich dadurch, dass BNPL vor allem in sozialen Medien auf sich aufmerksam macht. Und dort sehe es eben so aus, als sei das Thema vor allem ein „Aufreger“ und etwas, bei dem man Vorsicht walten lassen sollte. Fragt man bei Klarna nach, wirken die Zahlen etwas anders. Dort heißt es, dass durchschnittliche Nutzer*innen weltweit 40 Jahre alt seien und BNPL nur drei Prozent der User*innen ausmache. 49 Prozent der Nutzer*innen bezahlten per Rechnungskauf und 48 Prozent per Sofortüberweisung.

Wer Dinge kaufe, ohne das Geld dafür zu haben, habe schnell ein Problem mit Schulden. So fasst Straub BNPL zusammen. Das klingt fast zu banal, als dass es in einer BNPL-Geschichte gesondert erwähnt werden müsste. Aber – und das ist das große Aber: Hier geht es eben um einen Service, der die Hemmschwelle, einzukaufen, erheblich senkt. „Wir sehen die Gefahr, ohne Not in eine Ver- und Überschuldung zu geraten“, sagt Straub. „Das Problem ist, dass es keine Begrenzung gibt.“ Man kauft etwas, zahlt nicht, kauft noch etwas, zahlt wieder nicht und schiebt so irgendwann einen Berg an Forderungen vor sich her, den man dann noch abbezahlen muss. Und dann verliert man den Überblick. „Die wirklichen Kosten lauern, wenn man nicht mehr zahlen kann“, sagt der Verbraucherschützer. Dann nämlich werden Strafgebühren fällig. Die liegen momentan bei bis zu 15 Prozent. Und dann kann man auch schon mitmachen bei #Klarnaschulden?

Könne man nicht, heißt es, wenn man dazu bei Klarna selbst nachfragt. Das Unternehmen habe Sicherheitsmechanismen eingeführt, die verhindern sollen, dass User*innen zu viele Schulden anhäufen. Beim ersten Einkauf liege das Limit, das die Bank einem gewährt, noch bei 90 Euro. Erst dann, wenn man sich als zuverlässig erwiesen habe, würden sukzessive größere Kredite gewährt. Verpassen Nutzer*innen Zahlungen, wird das Ganze rückgängig gemacht. Und 6000 Euro Schulden? Nahezu unmöglich. Vor allem auch deshalb, weil ein durchschnittlicher Warenkorb bei Klarna bei 85 Euro liege. Der Anteil der Rechnungen, die im vergangenen Jahr an ein Inkassobüro übergeben werden mussten, habe bei 1,04 Prozent gelegen. Das heißt auch, dass fast 99 Prozent aller Raten-Rechnungen fristgerecht gezahlt werden. Zudem regele die Bank über einen strengen Underwriting-Prozess, wer die Produkte überhaupt nutzen darf. Das passiere auch nach jeder Transaktion.

Denn die aktuelle wirtschaftliche Situation rückt BNPL erneut in den Fokus der Aufmerksamkeit. Seit es diese digitalen Services gibt, war das Geld immer relativ billig zu haben. Nun aber haben die Notenbanken in den USA und Europa den Leitzins angehoben. Geld kostet auf einmal wieder etwas. Banken wie Klarna müssen das natürlich in ihre Kreditvergabe einpreisen, sagen Verbraucherschützer.

Kurzfristig, so scheint es, wollen in Deutschland gerade weniger User*innen BNPL-würdig sein. Im Vergleich zum Jahr 2021 sei das App-Subgenre BNPL in Deutschland um elf Prozent rückläufig. Das kann aber auch darauf zurückzuführen sein, dass das Konsumklima in diesem Jahr generell etwas abgekühlt ist. Laut Statista sind dafür hauptsächlich die vielen aufeinanderfolgenden Krisen verantwortlich – Corona, Energiepreise, der Krieg in der Ukraine. Trotzdem müsse man sagen, dass BNPL in der Mitte der Gesellschaft angekommen sei. Mehr als 40 Prozent aller Onlineshopper*innen haben die Bezahlmethode schon ausprobiert. Klarna ist der beliebteste dieser Dienste, dicht gefolgt von PayPal. Das hat eine Studie des amerikanischen Online-Marktplatzanbieters Capterra in Deutschland herausgefunden. Und langfristig scheint es für das Modell wohl nur einen Trend zu geben: bergauf.

Ein T-Shirt hat keinen Gegenwert

Das freut die Anbieter*innen, Expert*innen hingegen freut das weniger. Denn wer Konsumgüter auf Pump shoppt, sagt damit mehr über sich aus, als manch einer meinen würde. Hermann Hippe arbeitet heute bei einem amerikanischen Softwareunternehmen. Zuvor aber hat er zehn Jahre lang bei der Deutschen Bank darüber entschieden, wer einen Kredit bekommt und wer nicht. Zuständig war er in dieser Zeit sowohl für Geschäfts- als auch für Privatkund*innen. Das, was er sagt, könnte man so zusammenfassen: Es gibt gute Kredite und solche, die nicht so gut sind. Nimmt man eine Baufinanzierung oder einen Kredit für eine Wohnung auf, ist diesem Geld eine Grundschuld und somit ein Wert hinterlegt. Diesen Wert gibt es natürlich nicht, wenn man ein T-Shirt auf Kredit kauft. Ein T-Shirt hat keinen Gegenwert, für den sich eine Bank interessieren könnte.

Das Problem ist, dass Kleinkredite, die Leute zum Shoppen aufnehmen, jedes Mal ein kleines bisschen des nächsten Gehalts auffressen und damit den finanziellen Handlungsspielraum der Schuldner*innen einschränken. Wie Sascha Straub sagt auch Hippe, dass es hier vor allem auf die Planung ankomme. Und dann ist ja auch noch die Sache mit dem Vertrauen: „Wenn ich es positiv ausdrücken würde, könnte es natürlich sein, dass jemand seine Liquidität schonen will, um sein Geld anderweitig einzusetzen“, sagt Hippe. „Das halte ich bei den meisten aber für unwahrscheinlich.“ Eine Bank vergibt Kredite nach einer digitalen Prüfung und nach einer persönlichen Prüfung. Zum digitalen Score tragen etwa Schufa-Einträge bei. Nicht jeder BNPL-Kredit führt gleich zu einem schlechteren Schufa-Score, sie werfen aber kein gutes Licht auf Schuldner*innen. Trotzdem: „Wer mit Schulden aus BNPL-Krediten kommt, kann Schwierigkeiten bekommen, einen Ratenkredit von einer Bank bewilligt zu bekommen“, sagt Hippe.

Was bleibt also? BNPL, so kann man es zusammenfassen, treibt wohl nur sehr wenige direkt in die Schulden. Banken wie Klarna haben ein Interesse daran, dass sie ihr Geld zurückbekommen. Schon allein deshalb achten sie darauf, wer ihren Service nutzt. Eine richtige Prüfung, meint Sascha Straub von der Verbraucherzentrale München, sei das hingegen nicht – die würde viel zu viel Zeit in Anspruch nehmen. Wer BNPL nutzt, muss also darauf achten, nicht den Überblick zu verlieren, sollte sich den Konsequenzen bewusst sein und sich immer die Frage stellen: Sollte man jetzt wirklich einen Kredit aufnehmen? Die Gefahr, bei #Klarnaschulden neben Leari Cheri mitzumachen, ist hingegen relativ gering. Und die Frage, die sich jede*r stellen sollte, ist: Sollte ich etwas kaufen, wenn ich gerade kein Geld ausgeben kann?