„Familienbetriebe sind zwar risikoscheuer als nicht-familiengeführte Unternehmen – aber sie managen ihre Finanzen in manchen Bereichen auch weniger effizient“, sagt Martin Wendt, Risikoexperte von Euler Hermes und Autor der aktuellen Studie von Euler Hermes und Roland Berger zum Thema „Finanzierungsstrukturen von Familienunternehmen“.

In den kommenden Jahren brauchen sie für Innovationen und Investitionen in beispielsweise die Digitalisierung frisches Kapital. Die Finanzierung von Familienunternehmen steht daher vor einem Umbruch.

Mehr Eigenkapital, aber höhere Zinssätze und schlechteres Working Capital Management

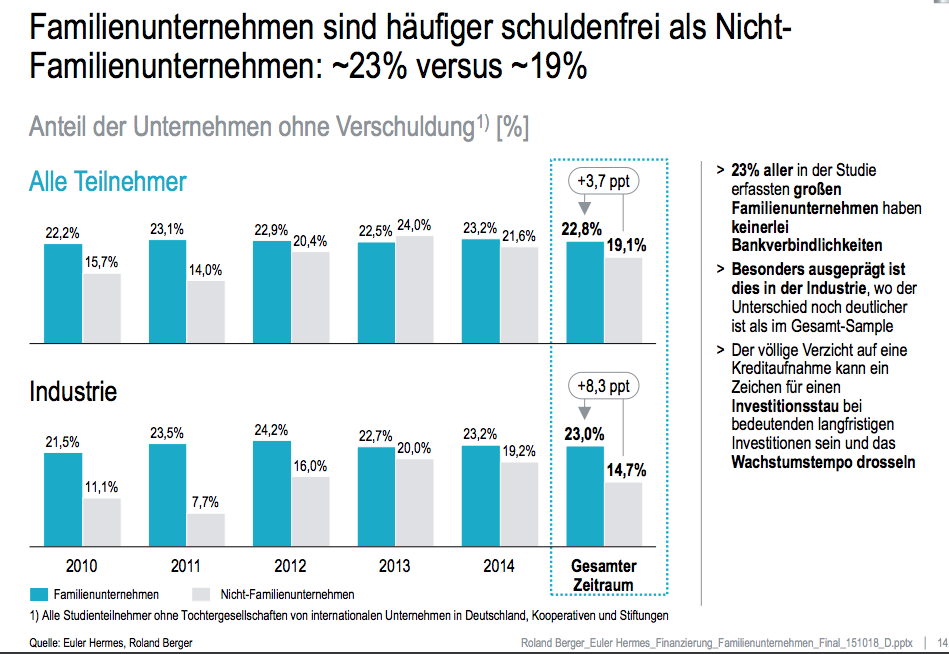

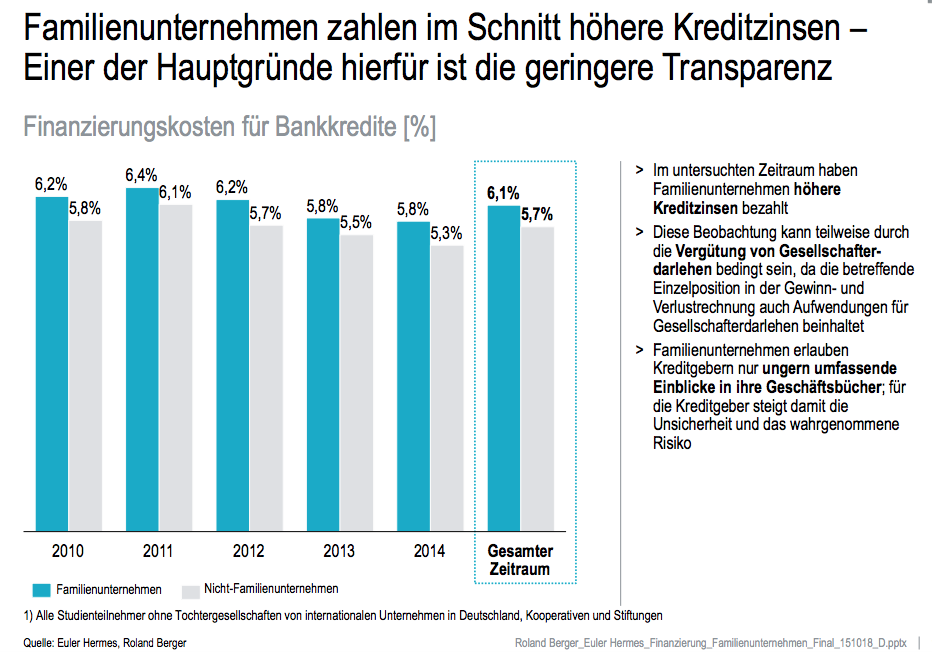

Familienunternehmen zahlen laut Studie im Schnitt höhere Zinssätze für ihre Kredite und haben eine deutlich längere Kapitalbindung (Working Capital Days). Das wirkt sich – trotz der geringeren Verschuldung und besseren Eigenkapitalquote – negativ beim Liquiditätsmanagement aus. Die geringere Verschuldung und höhere Eigenkapitalquote machen Familienunternehmen von externen Geldgebern unabhängiger als andere Firmen wie die Untersuchung auf der Grundlage von Datenanalysen und Interviews von mehr als 700 deutschen Familienunternehmen zeigen. Doch das wird sich in Zukunft ändern.

Banken und Private Equity Investoren gewinnen an Bedeutung

Der Großteil der Familienunternehmen will im Interesse der Wettbewerbsfähigkeit die Digitalisierung seiner Geschäftsprozesse vorantreiben. „Die meisten Familienunternehmen benötigen in den kommenden Jahren hohe Investitionen in Innovationen und Digitalisierung. Sie haben zwar eine solide Kapitalstruktur und aktuell großen finanziellen Spielraum. Doch mit den jetzt geplanten Investitionen stoßen auch sie an ihre Grenzen. Dadurch steigt ihr Interesse an einer Zusammenarbeit mit Kapitalgebern“, sagt Matthias Holzamer, Partner von Roland Berger.

Neben der traditionellen Hausbankfinanzierung bieten Private Equity Investoren für bestimmte Finanzierungsanlässe eine Alternative, um den erhöhten Finanzierungsbedarf zu decken. Bei vielen Familienunternehmen ist der Gang zur Hausbank jedoch immer noch der präferierte Weg, um insbesondere umfangreiche Kontrollrechte und Steuerungsrechte zu vermeiden. Gleichzeitig verbessert die Beteiligung externer Investoren erfahrungsgemäß aber auch die Managementfähigkeiten und den Professionalisierungsgrad in der Unternehmensführung.

Neue Märkte und Geschäftsfelder, digitale Technik bergen Risiken und kosten Geld

Mehr als die Hälfte der deutschen Familienunternehmen plant den Einstieg in neue Bereiche und Investitionen in digitale Technik. Die Investitionsausgaben dürften generell steigen, da jedes zweite Familienunternehmen in den kommenden fünf Jahren deutlich mehr investieren möchte als 2017

Wanted: Nachfolger mit Know-How

150.000 Familienunternehmen dürften zwischen 2018 und 2022 ihren Eigentümer wechseln. Externe Nachfolger tendieren häufig zu einer weniger konservativen Unternehmensführung und zeigen sich offener für schuldenfinanzierte Investitionen. Nach der Eigentumsübertragung werden zudem in den meisten Fällen kostenaufwändige organisatorische und strategische Veränderungen vorgenommen, die – zusätzlich zum teilweise vorhandenen Investitionsstau – zu erhöhtem Finanzierungsbedarf führen.

Eine solide Marktposition, als erfolgreicher Nischenanbieter oder Hidden Champion, und die niedrige Verschuldung machen Familienunternehmen für externe Investoren besonders interessant Externe Investoren können die meist starke lokale Marktpräsenz der Familienunternehmen durch internationale Kontakte und Branchenkenntnisse ergänzen, um dadurch Wachstumsstrategien zu unterstützen Nach der ersten Managementgeneration leiden Familienunternehmen häufig unter einer nachlassenden Proaktivität und Risikofreude. Externe Investoren können hier einen bedeutenden Beitrag zur Erhöhung von Managementkompetenz und Professionalisierungsgrad leiste

Zur Studie: Im Zuge der Studie wurden die anonymisierten Datensätze von rund 700 Familienunternehmen auf finanzielle Aspekte analysiert. 74 Unternehmen beantworteten zusätzlich einen detaillierten Fragebogen zum Einfluss der Familienstruktur auf ihre Unternehmensführung. Die ca. 700 Unternehmen wurden nach folgenden Kriterien ausgewählt: Beschränkung auf Deutschland, Rechtsform einer großen Kapitalgesellschaft, zu mindestens 50% im Besitz einer Familie, Verfügbarkeit der Bilanzen für die letzten 5 Jahre oder mehr.